В любом ВУЗе в процессе обучения студентам необходимо проходить практику с целью закрепления полученных теоретических знаний и получения практических навыков работы. За весь период обучения проходят ознакомительную (учебную), и преддипломную практики. Окончание прохождения практики требует написания отчета, который сопровождается дневником и характеристикой с места прохождения практики. Чтобы написать отчет по практике самостоятельно, необходимо знать особенности каждого вида практики.

Учебная или ознакомительная практика становится первым испытанием для студентов. Ее проходят на 1 или 2 курсе. Целью является закрепление общетеоретических знаний, полученных в процессе учебы, а также получение общих представлений о выбранной специальности. Во время практики студентам дают возможность ознакомиться с работой предприятия путем чтения лекций и проведения экскурсий, а также посмотреть работу сотрудников выбранной вами специализации.

Производственная практика проходит на 3-4 курсе и является следующим шагом в освоении профессии. Практикантам дают возможность изучить работу предприятия изнутри под присмотром куратора, изучить и проанализировать документацию, собрать материалы.

Преддипломная практика является заключительным этапом обучения. На основе полученной на предприятии информации, необходимо будет . Отчет по преддипломной практике часто является второй главой диплома и представляет собой анализ работы предприятия.

Отчет о работе предприятия должен соответствовать требованиям программы практики вашего ВУЗа (Смотрите также: ), как правило, он содержит:

— календарный план;

— дневник;

— характеристику с места прохождения практики

— введение;

— основную часть;

— заключение;

— список литературы;

— приложения

Титульный лист оформляется по образцу из методических указаний. Титульный лист содержит данные о названии ВУЗа, типе практики (учебная, ознакомительная, производственная, преддипломная), теме практики, специальности, учащемся, руководителе, месте и годе написания.

Образец титульного листа

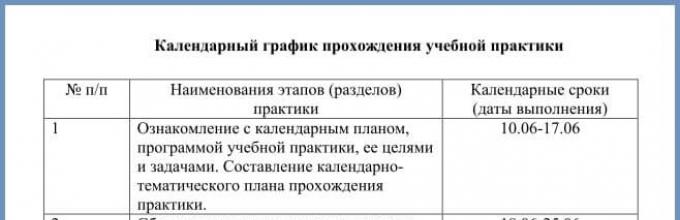

Календарный план оформляется в виде таблицы, содержит данные о виде, сроках и месте исполняемых вами работ на предприятии. Иногда входит в дневник.

Пример календарного плана отчета по практике

Дневник практики – схож с календарным планом. Дневник является основным документом, наравне с отчетом, по которому учащийся отчитывается о выполнении программы практики.

Практикант каждый день отмечает, что он делал или изучал сегодня. Оформляет все в виде таблицы.

Пример заполнения дневника практики

Характеристика с места прохождения производственной, учебной или дипломной практики должна отражать данные о знаниях, навыках и умениях практиканта. Об уровне его профессиональной подготовки, личных качествах, а также о работе и поручениях, которые выполнял студент во время посещения предприятия. И, конечно, рекомендуемая оценка.

Характеристику студенту должен получить от своего руководителя и приложить к отчету. Но на практике руководитель перекладывает эту обязанность на студента.

Образец характеристики с места прохождения практики

Образец содержания отчета по практике

Введение содержит:

- сведения о месте прохождения практики;

- ее цели и задачи, которые указаны в методических указаниях;

- объект и предмет исследования;

- оценку современного состояния исследуемой темы;

- может содержать предполагаемые результаты прохождения практики.

Пример введения

Основная часть делится на главы. Содержит теоретическую и практическую части. В практической части описывается структура и деятельность предприятия. Проводится анализ. Выявляются положительные и отрицательные стороны в работе предприятия или учреждения. Приводятся все расчеты, графики и таблицы.

Заключение пишется на основе изученного материала. Содержит ответы на поставленные во введении задачи. Включает все полученные в основной части выводы. Можно включить оценку собственной работе и дать рекомендации по улучшению деятельности предприятия.

Образец заключения отчета по практике

Список литературы содержит все используемые при написании работы источники, в том числе указанные в . согласно методическим указаниям или ГОСТ. В него можно включить названия документов, полученных с предприятия, а также нормативную литературу, интернет-источники.

Приложения включают любые данные, на которые можно сослаться при написании работы, в тексте работы. Это может быть отчетность, организационная структура предприятия, выписки из законодательства, анкеты, чертежи, схемы, таблицы. Все, документы, которые вы нашли на предприятии и которые пригодились для написания отчетной работы.

Писать отчет по практике самостоятельно очень интересно и познавательно. Но если у вас возникли трудности с написанием или у вас не получилось пройти практику на предприятии, вы всегда можете обратиться за помощью к нашим специалистам и получить квалифицированную консультацию.

Отчет о практике по специальности “Финансы и кредит”

студента экономического факультета, группы ФК ДО5598 Смирнова Геннадия.

Мурманск 2003г.

Я, Смирнов Геннадий Вячеславович, проходил практику в ООО “Кольский центр оценки и консалтинга” в течение 5 недель с 22 февраля по 28 марта в соответствии с содержанием, целями, задачами и требованиями, которые предусмотрены программой по специальности 060400 “Финансы и кредит”.

В ходе прохождения практики предметом профессионального изучения явился вопрос, связанный с системами регионального прогнозирования в Мурманской области.

Обращение к изучению этого вопроса обусловлено тем, что проблема выбора направлений и механизмов развития региональных социально-экономических систем, особенно актуальна на этапе реформ, обозначена в многочисленных концепциях их развития. Вместе с тем, в настоящее время не разработана целостная, опирающаяся на достижения современных экономических теорий методология формирования стратегии развития региональных социально-экономических систем, в частности:

Еще не сложилась в отдельную отрасль науки и не отражает всего многообразия типов региональных социально-экономических систем исследование принципов и механизмов устойчивого развития, хотя оно более продвинуто рубежом в сравнении с отечественной экономической наукой;

Не в полной мере выявлены и систематизированы основные свойства региональных социально-экономических систем, не исследованы возможности их использования в качестве критериев выбора приоритетов регионального развития;

Не развиты методы оценки стратегии развития региональных экономических систем, позволяющие “снять” ограничения известных методик оценки локальных инвестиционных проектов.

Приступая к изучению этого вопроса, я поставил перед собой следующие задачи:

Проанализировать содержание стратегии развития региональных социально-экономических систем;

Сформулировать цели и принципы, предложить механизмы устойчивого регионального развития;

Выявить закономерности прогрессивного технико-экономического развития и их влияние на формирование стратегии развития региона;

Исследовать экономику региона с системных позиций с целью определения приоритетов и критериев усиления ее свойств;

Обосновать условия и механизмы, необходимые для реализации стратегии развития региона.

Решение поставленных задач основывалось на изучении “Основных направлений стратегии развития Мурманской области на период до 2015 года”, “ Докладе об итогах социально-экономического развития Мурманской области в 2002 году”, периодических изданий: “Мурманский вестник”.

В результате изучения теоретических аспектов темы были:

1.Развиты теоретические положения о сущности стратегии развития, свойств региональной экономики

2.Выявлены основные свойства региона (прежде всего гибкость, экономичность, саморазвитие), что позволяет полноценно исследовать его особенности и сущность, предложить критерии и организационно-экономический механизм формирования заданных свойств;

3.Обоснованы приоритетные направления, элементы организационного механизма и некоторые параметры экономической стратегии Мурманской области, отвечающей особенностям ее экономики;

4.Выявлены методологические проблемы прогнозирования развития экономики Мурманской области.

5.Было установлено, что стратегия развития региона основывается на концепции-идее развития региона. На основе концепции разрабатываются отраслевые и территориальные программы – целевые комплексные документы, в которых позиции концепции получают подробное и конкретное обоснование, а также согласование проблемных вопросов.

Одним из важных методологических принципов разработки концепции является ее от иерархического ранга региона. Высшим звеном в этой иерархии выступает социально-экономическая система страны, за ним следуют крупные экономические районы, которым в настоящее время в значительной мере соответствуют межрегиональные ассоциации экономического взаимодействия – “Северо-Запад”, “Центр”, “Черноземье”, “Большая Волга”, “Урал”, “Сибирское соглашение” и т.д.

Следующее звено – субъекты РФ: республики РФ, края, области, автономная область, автономные округа, города федерального подчинения. Низшими иерархическими звеньями в региональной иерархии являются муниципальные образования. Чем выше ранг объекта, тем устойчивее и предсказуемые тенденции его развития, меньше зависимость от внешних, случайных факторов, больше опора на собственные ресурсы развития.

Структура концепции. В соответствии с назначением концепция состоит из четырех содержательных блоков. В первом блоке, целевом, исследуется “стартовый” уровень социально-экономического развития региона, выявляются тенденции и основный проблемы региона. В процессе ранжирования вычленяются две-три главных проблемы, определяющих характер и направления развития региона. По сути, речь идет о тех проблемах, для решения которых целесообразна первоочередная концентрация дефицитных ресурсов. Логическим завершением целевого блока является формирование субординированной системы целей ближней перспективы. Это необходимо для того, чтобы последующие этапы разработки концепции имели активный, целенаправленный характер.

От того, насколько верно установлены проблемные ситуации на базовый и прогнозный периоды, в большей мере зависит правильность выбора системы целей. В этом как раз и заложена основа учета природной, социально-экономической и геополитической специфики региона, оценки реально пригодных для использования ресурсов. Качество разработки концепции повысится, если будут установлены промежуточные проблемные ситуации. Установление их облегчит процедуру элиминирования (устранения) конечной проблемной ситуации, постановку ”узловой народнохозяйственной проблемы” развития региона в расчетном периоде.

По итогам выполнения целевого блока формируются основные положения концепции, то есть агрегированное изложение представлений об основных проблемах, принципах, целях и методах социально-экономического развития региона, возможностях ресурсного обеспечения, механизмах прямого и косвенного управления всеми процессами, протекающими в общественной жизни региона. В ходе обсуждения основных направлений уточняется круг проблемных ситуаций, формируются основные положения становятся исходным рубежом, от которого берет начало содержательная часть концепции социально-экономического развития региона.

Второй блок – прогнозно-аналитический, в нем обобщаются результаты предварительно разработанных прогнозов развития региона. Взаимная увязка прогнозов осуществляется на “выходе” из блока, то есть при формировании целостной системы предварительных прогнозов долгосрочного развития региона. Такая последовательность дает возможность свести к минимуму необходимость многократных корректировок в конкретных прогнозах. Нельзя иметь, например, прогноз социально-демографической ситуации без учета миграций, а последние не могут быть спрогнозированы без наличия экономического прогноза. Последний, в свою очередь, немыслим без оценки экономического потенциала, включающего в себя следующую совокупность элементов производительных сил:

Топливно-энергетическую и минерально-сырыевую базы;

Основные производственные фонды, их технический уровень, то есть физический и моральный износ;

производственную и социальную инфраструктуру, ее технический уровень;

демографический потенциал;

научно-технический и образовательный потенциал;

финансово-инвестиционный потенциал ;

рыночный потенциал .

Рыночный потенциал региона является новой для нашей страны категорией. Он может быть определен на основе анализа, синтеза и прогноза развития оптового рынка, сети розничной торговли, функционирования товарно-фондовых бирж, банковской системы, рынка ценных бумаг, информационной системы. Каждый из перечисленных элементов должен быть проанализирован, синтезирован и спрогнозирован как по отдельности, так и в совокупности, причем в составе региональной системы. Именно в процессе этой исследовательской работы происходит принципиальная увязка системы целей и системы прогнозов.

Третий блок отводится учету внешних факторов, которые естественно, принимались во внимание и ранее, в других блоках, но именно здесь их исследуют самым подробным образом, поскольку они в набольшей мере воздействуют на выбор вариантов экономического и социального развития региона в долгосрочной перспективе. На этой стадии выполняется окончательное согласование целей и ресурсов, причем возможно сокращение количества целей и/или изменение их субординации. Разработка данного блока завершается взаимоувязкой экономического, социального и экологического аспектов регионального развития.

Четвертый блок – концептуальный. Он формируется на основе системы предварительных прогнозов с коррективами, вытекающими из учета внешних факторов, в соответствии с системой целей. Иначе говоря, данный блок является завершающим, сводным. В ходе разработки этого блока концепция регионального развития приобретает, с одной стороны, высокоагрегированный, а с другой - целевой характер. Некоторые разделы из этого блока переходят в разряд целевых комплексных программ, но конкретная разработка и реализация этих программ выходит за рамки концепции.

Рассмотренная схема формирования концепции обладает необходимой маневренностью, то есть учитывает местную специфику, позволяет вносить по ходу ее разработки необходимые коррективы. Обратим внимание на наличие в концепции развития региона трех разноуровневых, но в то же время взаимоувязанных аспектов: макроструктурного, межотраслевого и территориального.

6. Выявлены процедуры, необходимые для реализации стратегических целей региона:

оценка и анализ внешних факторов развития;

изучение ресурсных возможностей и ограничений;

изучение предложений, даваемых в территориальных проектировках (региональных программах, генпланах городов и т.п.);

выбор стратегии регионального развития, то есть определение основных приоритетов развития, средств и методов достижения целей;

прогнозирование сценариев развитие и этапов реализации стратегического плана.

7. Определены виды регионального прогнозирования: социально-демографический, прогноз природно-ресурсного потенциала, экономический, экологический, технологический, информационный.

Результатом практической части работы явилось изучение итогов социально-экономического развития Мурманской области за 2002 год.

Были рассмотрены:

Промышленность (химическая, рыбная, электроэнергетика);

Инвестиции;

Сельское хозяйство;

Транспорт (объем перевозок, грузооборот);

Демография, занятость населения;

Уровень жизни;

Индекс цен и тарифов ;

Потребительский рынок.

Была изучена стратегия развития Мурманской области на период до 2015 года.

Особое внимание было уделено изучению базовых отраслей экономики Мурманской области:

Топливно-энергетический комплекс ;

Агропромышленный комплекс;

Горнопромышленный комплекс ;

Транспортно-коммуникационный комплекс ;

Рыбопромышленный комплекс ;

Изученная стратегия может быть использована Правительством Мурманской области для планирования экономики области.

Причиной разработки Стратегии развития области на 15-летний период является ряд обстоятельств:

Во-первых, необходимость иметь целевые ориентиры долгосрочного социально-экономического развития области, с четкими представлениями о базовых принципах, основных приоритетах, источниках и механизмах их реализации.

Во-вторых, необходимость в определенности, четкости, предсказуемости государственной и региональной социально-экономической политики, понятности ее для населения.

В-третьих, особенность специализации экономики области, ориентированной на добычу и первичную переработку сырьевых ресурсов, имеющей высокую капиталоемкость, энергоемкость и длительные сроки окупаемости капитальных вложений в производство.

В-четвертых, особенность географического расположения области, имеющей геостратегическое значение, суровые климатические условия, предъявляющие повышенные требования к созданию соответствующих условий для жизнедеятельности и труда проживающего в области населения и их будущих поколений.

Принципиальной особенностью Стратегии является то, что необходимо сделать определенный стратегический выбор типа региональной экономики, который должен быть создан в предстоящие 15 лет: традиционно-сырьевой или инновационно-индустриальный с элементами постиндустриальных информационных технологий.

Прохождение практики позволило систематизировать знания по региональной экономике, изучить более детально экономику Мурманской области; рассмотреть базовые отрасли региона; приобрести полезный практический опыт работы с нормативно-законодательной базой и другими источниками информации.

Министерство образования и науки РФ

Федеральное Государственное бюджетное образовательное учреждение

Высшего профессионального образования

Тульский государственный университет

Факультет «Экономики и Менеджмента»

Кафедра «Финансы и Менеджмент»

О Т Ч Е Т

По производственной практике

Студента гр. 720781_________________________________

База практики ООО «Радиомаркет» в г. Тула

Время практики с «27

» июня 2011г.

По «23 » июля 2011г.

Руководитель практики

От университета ________________________________

Руководитель практики

От предприятия _______________________________

Тула 2011 г.

Введение.

Производственная практика была пройдена в обществе с ограниченной ответственностью «Радиомаркет». Это - торговое предприятие, специализирующееся на оптовой торговле бытовыми электротоварами, радио- и телеаппаратурой. Свою деятельность ООО «Радиомаркет» осуществляет посредством организации оптовой торговли со склада «Радиомаркет».

Целью прохождения практики было закрепление и углубление теоретических и практических навыков, полученных по специальным дисциплинам учебного плана специальности «Финансы и кредит».

В период прохождения практики решались следующие задачи:

1. Закрепление и углубление знаний, полученных при изучении профилирующих дисциплин (экономика организаций , экономический анализ, бухгалтерский учет);

2. Приобретение практических навыков работы в финансовых службах предприятий, организаций и учреждений различных форм собственности;

3. Проведение предварительной оценки финансового состояния хозяйствующего субъекта и прогноз его дальнейшего развития;

4. Сбор, обобщение и анализ необходимых материалов для последующего выполнения выпускной квалификационной работы, а также для продолжения выполнения научно-исследовательской работы.

^

1. Экономическая характеристика ООО «Радиомаркет».

Объектом является компания «Радиомаркет».

ООО «Радиомаркет» основано в 2005 году в городе Тула. За это время фирма успела зарекомендовать себя надежным поставщиком электротоваров.

В настоящий момент времени компания специализируется на оптовой и мелкооптовой торговле и доставке бытовыхэлектротоваров, радиоматериалов, телеаппаратуры и комплектующих к радиотехническому оборудованию.

Основные принципы деятельности ООО «Радиомаркет»:

Использование только качественных материалов.

Поддержание всегда широкого ассортимента продукции.

Жесткий контроль за доставкой и хранением всей продукции.

Мгновенное реагирование на требования покупателей.

Гибкое ценообразование.

На текущий момент общество с ограниченной ответственностью «Радиомаркет» является частным коммерческим предприятием и осуществляет свою деятельность в соответствии с Уставом предприятия, Конституцией РФ и действующим законодательством РФ.

ООО «Радиомаркет» является самостоятельным юридическим лицом, зарегистрировано ИФНС РФ по советскому району г.Тулы за регистрационным номером 000994177 в Едином государственном реестре юридических лиц 02 августа 2005 года. ООО «Радиомаркет» имеет самостоятельный баланс и расчетный счет в Тульском ОСБ № 8604 г.Тулы.

ООО «Радиомаркет» является самостоятельной хозяйственной единицей, действующей на основе полного хозяйственного расчета, самофинансирования и самоокупаемости.

ООО «Радиомаркет», как и любое другое предприятие, осуществляющее финансово-хозяйственную деятельность, получает доход, с которого уплачивает различные налоги и платежи в бюджет. Средства, остающиеся у предприятия после уплаты этих налогов и платежей, поступают в его полное распоряжение.

Конкуренцию оптовому складу «Радиомаркет» создают в некоторой степени его же поставщики – крупные оптовые базы:

ООО «Фиамм Индастриал Рус» (г. Москва)

ЗАО «Платан Кампонентс» (г. Москва)

ООО»ДКО Электронщик» (г. Москва)

ЗАО «Планар-Прибор» (г. Санкт-Петербург)

Конкурирующими предприятиями в городе можно назвать ООО «Автоматика Маркет», ООО «Радио-комплект», ООО «Электроресурс»

Ассортимент оптового склада компании «Радиомаркет» разнообразной радиотехнической продукцией. Данная продукция предназначена для широкого круга потребителей. Основными клиентами данного склада являются ремонтные мастерские и крупные предприятия города Тулы, такие как:

ГУП КБ «Приборостроения»

ГУП КБП филиал «ЦКИБ СОО»

ГУ ТО «Тульские парки»

ЗАО «Тулагоргаз»

ЗАО «Тулажелдормаш»

ОАО ОКБ «Октава»

ФГУП ОНП «Сплав»

ФГУ «Тульский центр стандартизации и метрологии»

^ 2. Оценка финансового состояния предприятия

Для оценки финансового состояния предприятия используются данные бухгалтерской отчетности (форма №1 «Бухгалтерский баланс» и форма №2 «Отчет о прибылях и убытках») за 2010 год и первое полугодие 2011 года.(Приложение)

Система финансовых коэффициентов, характеризующих финансовое состояние предприятия, может быть подразделена на ряд групп показателей:

Оценки рентабельности предприятия;

Оценки эффективности управления или прибыльности продукции;

Оценки деловой активности или капиталоотдачи;

Оценки рыночной устойчивости;

Оценки ликвидности активов баланса как основы платежеспособности.

^ 2.1 Оценки рентабельности предприятия:

Общая рентабельность предприятия , определяемая как отношение валовой (балансовой) прибыли к средней стоимости имущества.

Где

П Б – бухгалтерская прибыль (до налогообложения)

С ОС – среднегодовая стоимость основных фондов

С МПЗ – среднегодовая стоимость материально-производственных запасов.

Чистая рентабельность предприятия , определяемая как отношение чистой прибыли к средней стоимости имущества.

, где

, где

П чист – чистая прибыль.

3. ^

Чистая рентабельность собственного капитала

, определяемая как отношение чистой прибыли предприятия к средней величине собственного капитала. , где

, где

СК – собственный капитал (итог раздела III бухгалтерского баланса)

4. Общая рентабельность производственных фондов

, определяемая как отношение валовой (балансовой) прибыли с средней стоимости основных производственных и оборотных материальных активов. , где

, где

П ВАЛ – валовая (балансовая) прибыль.

^

2.2 Оценки эффективности управления или прибыльности продукции:

1. Чистая прибыль на 1 руб. оборота

, определяемая как отношение чистой прибыли предприятия к обороту (выручке)

2. Прибыль от реализации продукции на 1 руб. оборота

, определяемая как отношение прибыли от реализации продукции к обороту.

Общая прибыль на 1 руб. оборота , определяемая как отношение валовой (балансовой) прибыли к обороту.

^

2.3.Оценки деловой активности или капиталоотдачи:

1. Общая капиталоотдача (фондоотдача),

определяемая как отношение оборота к средней стоимости имущества

, где

, где

В - годовой выпуск продукции в стоимостном или натуральном выражении

То есть на 1 рубль стоимости имущество предприятия приходится соответственно 2,91, 3,05 и 1,42 рубля выручки в 2009,2010 и 1 полугодии 2011 годов.

2. ^

Отдача основных производственных средств и нематериальных активов

, определяемая как отношение оборота к средней стоимости основных производственных средств и нематериальных активов.

Так как предприятие не имеет на балансе материальных активов, то показатель отдачи основных производственных средств и нематериальных активов не может быть определен.

^ Оборачиваемость всех оборотных активов , определяемая как отношение оборота к средней стоимости оборотных активов

, где

, гдеС ОбА – средняя стоимость оборотных активов.

Оборачиваемость запасов , определяемая как отношение оборота к средней стоимости запасов

, где

, гдеС З – средняя стоимость запасов.

5.Оборачиваемость дебиторской задолженности

, определяемая как отношение оборота к средней величине дебиторской задолженности.

, где

, где

Д З – Дебиторская задолженность

6. Оборачиваемость банковских активов

, определяемая как отношение оборота к средней величине свободных денежных средств и ценных бумаг.

, где

, где

Дср – денежные средства.

7. Оборот к собственному капиталу

, определяемый как отношение оборота к средней величине собственного капитала.

^

2.4. Оценки рыночной устойчивости:

1. Коэффициент автономии (К

а

)

– одна из важнейших характеристик устойчивости финансового состояния предприятия, его независимости от заемных источников средств. Коэффициент автономии определяется как отношение собственных средств к общему итогу баланса.

, где

, где

- собственные средства предприятия (каптал и резервы)

- собственные средства предприятия (каптал и резервы)

Б – валюта баланса

Нормальное ограничение для данного коэффициента К А ≥0,5 означает, что все обязательства предприятия могут быть покрыты его собственными средствами, что важно не только для самого предприятия, но и для его кредиторов. Рост коэффициента автономии свидетельствует об увеличении финансовой независимости предприятия и о снижении риска финансовых затруднений в будущие периоды. Такая тенденция, с точки зрения кредиторов, повышает гарантии погашения предприятием своих обязательств.

Из расчетных данных следует, что предприятие обладает достаточной степенью финансовой самостоятельности, так как, значение коэффициента автономии выше критериального. Положительным моментом может являться увеличение данного показателя в 2011 году по сравнению с результатами 2010 и 2009 гг.

2. ^

Коэффициент соотношения заемных и собственных средств

(К З/С) является финансовой характеристикой, дополняющей коэффициент автономии, и определяется как частное от деления величины обязательств предприятия на величину его собственных средств. , где

, где - долгосрочные кредиты и займы

- долгосрочные кредиты и займы

- краткосрочные кредиты и займы

- краткосрочные кредиты и займы

На июнь 2011 года наблюдается сокращение плеча финансового рычага до 0,814, что свидетельствует о снижении финансовой зависимости от внешних инвесторов на конец исследуемого периода.

^ Коэффициент соотношения мобильных и иммобилизованных средств , определяемый делением оборотных активов на иммобилизованные (внеоборотные) активы.

, где

, гдеЕ – оборотные средства (итог II раздела бухгалтерского баланса)

F – внеоборотные активы (итог I раздела бухгалтерского баланса)

4. ^

Коэффициент маневренности

(К М) еще одна важная характеристика устойчивости финансового состояния предприятия. Коэффициент маневренности определяется как отношение собственных оборотных средств предприятия (Е С =СК-F) к общей величине капитала и резервов. ,

,

Коэффициент маневренности показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Высокое значение коэффициента маневренности положительно характеризует финансовое состояние, однако каких-либо устоявшихся в практике нормальных значений показателя не существует. Иногда в специальной литературе в качестве оптимальной величины коэффициента рекомендуется 0,5.

На рассматриваемом предприятии наблюдается увеличение коэффициента маневренности, что позволяет положительно оценить финансовое состояние предприятия.

5. Коэффициент обеспеченности запасов и затрат собственными источниками формирования

, равный отношению величины собственных оборотных средств к стоимости запасов и затрат предприятия .

, где

, где

Е З – материальные оборотные средства (строка 210 бухгалтерского баланса)

Ранее считалось, что коэффициент обеспеченности запасов и затрат собственными источниками формирования должен находиться между 0,6 и 0,8. в рыночных условиях такая норма не может быть безусловно рекомендована. Однако увеличение величины собственных оборотных средств к 2011 году следует рассматривать в качестве положительной тенденции.

6. ^

Коэффициент имущества производственного назначения

дает важную характеристику структуры средств. Рассчитывается как отношение суммы основных производственных фондов, производственных запасов и незавершенного производства к итогу баланса. , где

, где

ОС – стоимость основных средств (строка 120 бухгалтерского баланса)

З – запасы (строка 210 бухгалтерского баланса)

НП – незавершенное производство (строка 130 бухгалтерского баланса)

На основе статистических данных хозяйственной практики нормальным для данного коэффициента считается ограничение К П.ИМ. ≥0,5.

7. Коэффициент долгосрочного привлечения заемных средств

, равный отношению величины долгосрочных кредитов и заемных средств к сумме источников собственных средств предприятия и долгосрочных кредитов и займов. , где

, где

С ДК – величина долгосрочных кредитов и заемных средств (итог IV раздела бухгалтерского баланса)

Сущность коэффициента долгосрочного привлечения заемных средств состоит в возможности определения части источников формирования внеоборотных активов на отчетную дату, которая приходится на долгосрочные заемные средства и собственный капитал. Если этот показатель слишком велик, то предприятие обладает зависимостью от привлеченного капитала. Это приведет к тому, что в будущем владелец будет выплачивать большое количество денежных средств за пользование займами и кредитами.

В нашем случае значение коэффициента низкое и выплаты в будущем будут невелики.

8.

Коэффициент краткосрочной задолженности

, выражающий долю краткосрочных обязательств предприятия в общей сумме обязательств.

,

,

Краткосрочные займы занимают большую долю в обязательствах предприятия.

9. ^

Коэффициент автономии источников формирования запасов и затрат

, показывающий долю собственных оборотных средств в общей сумме основных источников формирования запасов и затрат.

Примерно треть основных источников формирования запасов и затрат – это собственные оборотные средства предприятия.

^

2.5. Оценки ликвидности активов баланса как основы платежеспособности:

1. Коэффициент абсолютной ликвидности

(К А.Л.).Он рассчитывается отношением величины наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов. Наиболее ликвидными активами, как было сказано, считают денежные средства, ценные бумаги и прочие краткосрочные финансовые вложения.

, где

, где

А1 - наиболее ликвидные активы - денежные средства предприятия и краткосрочные финансовые вложения без займов, предоставленных организациям (сумма строк 250 и 260 раздела II актива баланса)

К t - краткосрочные кредиты и заемные средства (стр. 610 раздела V пассива баланса)

R

p

-

расчеты (кредиторская задолженность) и прочие пассивы (стр. 620 и строка 660 раздела V пассива баланса)

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время.

Нормальное ограничение данного показателя имеет вид К А.Л. ≥ 0,2…0,5

Из расчетных значений коэффициента абсолютной ликвидности следует, что предприятие на протяжении 2009-2011 гг. не имело текущей платежной способности.

2. ^

Критический коэффициент ликвидности

или промежуточный коэффициент покрытия

(К К.Л.). Его можно получить из коэффициента абсолютной ликвидности путем добавления в числителе дебиторской задолженности и прочих активов.

, где

, где

А2 - быстрореализуемые активы - краткосрочная дебиторская задолженность и прочие активы (стр. 230,240 и 270 раздела II актива баланса)

Коэффициент отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Оценка нижней нормальной границы коэффициента ликвидности имеет вид К К.Л. ≥ 1.

Даже при условии своевременных расчетов с покупателями и заказчиками платежные возможности анализируемого предприятия малы: коэффициент критической ликвидности снижается с 0,108 (на конец 2009 года) до 0,075 (на 30 июня 2011г.).

^ Коэффициент текущей ликвидности или коэффициент покрытия (К Т.Л.) равен отношению всех оборотных (мобильных) средств предприятия (за вычетом иммобилизации по статьям раздела II актива баланса) к величине краткосрочных обязательств.

, где

, где

А3 - медленнореализуемые активы включают запасы минус товары отгруженные, минус расходы будущих периодов, плюс долгосрочная дебиторская задолженность (стр.210 минус товары отгруженные, минус расходы будущих периодов + стр.230)

Коэффициент покрытия показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств.

Нормальным для коэффициента покрытия считается ограничение

К Т.Л. ≥ 2.

Из расчетных данных следует, что предприятие, при условии своевременного расчета с дебиторами, благоприятной конъюнктуре рынка, в перспективе обладает ликвидностью, более того, платежные способности предприятия к концу анализируемого периода повышаются, о чем свидетельствует рост показателей ликвидности в 2011 году по сравнению с 2009 годом.

Относительные финансовые показатели являются только ориентировочными индикаторами финансового положения предприятия. Сигнальным показателем финансового состояния предприятия является его неплатежеспособность.

Основной целью проведения предварительной оценки финансового состояния предприятия является обоснование решения о признании структуры баланса неудовлетворительной, а предприятия неплатежеспособным.

Анализ и оценка структуры баланса предприятия проводятся на основе показателей:

Коэффициента текущей ликвидности

Коэффициента обеспеченности собственными средствами (К О.С.С.)

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия – неплатежеспособным является выполнение одного из следующих условий:

Коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

Коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Ни одно из условий не выполняется, значит предприятие является платежеспособным, а структура его баланса удовлетворительной.

Заключение

Деятельность ООО «Радиомаркет» за период 2009 – 2011 гг. характеризуется ростом выручки от продаж, ростом рентабельности основных и оборотных средств, увеличение показателя фондоотдачи

Однако, исследуемое предприятие имеет и негативную (особенно для торговых предприятий) тенденцию – снижение коэффициента оборачиваемости оборотного капитала.

Проведенный анализ финансового состояния ООО «Радиомаркет» показал, что вероятность наступления банкротства у предприятия очень низкая, предприятие платежеспособно и имеет удовлетворительную структуру баланса.

Предприятие устойчиво на рынке, падает зависимость от заемных средств, от внешних инвесторов, предприятие способно покрывать свои расходы за счет собственных средств.

Анализ деятельности предприятия показал, что за последние 3 года предприятия имеет устойчивую тенденцию к росту основных показателей, характеризующих коммерческую и финансовую эффективность, значит предприятие экономически развивается в верном направлении. Отсутствует необходимость в управленческих реформах, перераспределении средств, смене вида деятельности.

Организация успешно выполняет свою главную задачу – получение прибыли.

^ Библиографический список:

Данные финансовой отчетности (форма №1 «Бухгалтерский баланс» и форма №2 «Отчет о прибылях и убытках») ООО «Радиомаркет.

Елагин Ю.А., Николаева Т.И. Технология и коммерческая деятельность. Ч.1. Розничная торговля: Учеб.пособие.-Екатеринбург,2007

Журнал «Аудит и финансовый анализ» №2, 2011 г.

Конспект лекций по дисциплине «Бухгалтерский учет» Калачева Т.И., ТулГУ 2011 г.

Конспект лекций по дисциплине «Экономика организаций» Сычева И.В., ТулГУ 2010 г.

Конспект лекций по дисциплине «Экономический анализ» Романова Л.Е., ТулГУ 2011 г.

Профессиональная система финансового анализа http://www.1-fin.ru

УРАЛЬСКИЙ СОЦИАЛЬНО–ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

АКАДЕМИИ ТРУДА И СОЦИАЛЬНЫХ ОТНОШЕНИЙ

Кафедра финансового менеджмента

Специальность «Финансы и кредит»

Отчет о прохождении преддипломной практики на примере ООО «Оскар-Информ»

Челябинск 2009 год

Введение

1. Краткая характеристика ООО «Оскар-Информ»

2. Балансовые показатели ООО «Оскар-Информ» (по периодам)

2.1 Анализ источников средств предприятия

ООО «Оскар-Информ»

ООО «Оскар-Информ»

4.5 Структурные характеристики финансовых ресурсов (пассивов)

ООО «Оскар-Информ»

5. Оценка платежеспособности ООО «Оскар-Информ»

ООО «Оскар-Информ»

ООО «Оскар-Информ»)

ООО «Оскар-Информ»

Заключение

На сегодняшний день учредителям, инвесторам, иностранным кредиторам необходима информация о реальном финансовом положении предприятий, источником которой является финансовая отчетность. Кроме того, учредители и собственники предприятий с помощью экономического анализа финансовой отчетности выявляют актуальные проблемы повышения эффективности функционирующего капитала, выбора источника извлечения оптимальной или максимальной прибыли.

Результативность финансового анализа во многом зависит от организации и совершенства его информативной базы. Основным источником информации для осуществления финансового анализа является отчетный бухгалтерский баланс и приложения к нему.

Цель работы заключается в проведении анализа финансового состояния предприятия ООО «Оскар-Информ». В связи с поставленной целью следует решить ряд поставленных задач:

– изучить балансовые стоимостные показатели предприятия;

– дать оценку ликвидности баланса предприятия;

– дать оценку и провести диагностику финансовой устойчивости предприятия;

– проанализировать платежеспособность предприятия;

– изучить и проанализировать финансовые потребности в оборотных активах;

– дать оценку эффективности и качества работы предприятия;

– дать комплексную оценку финансово-экономической эффективности предприятия.

Объектом исследования является предприятие ООО «Оскар-Информ».

Краткая характеристика ООО «Оскар-Информ»

Общество с ограниченной ответственностью Консалтинговый центр «Оскар-Информ», создано в соответствии с Гражданским кодексом Российской Федерации и Федеральным законом «Об обществах с ограниченной ответственностью». Местонахождение общества: 454091, г. Челябинск, пр. Ленина, д. 21‑В.

Форма собственности – частная. Фирма имеет в собственности обособленное имущество, отражаемое на самостоятельном балансе, включая имущество, переданное учредителями. Общество имеет банковские счета на территории Российской Федерации. Целью деятельности общества является извлечение прибыли. Основным видом деятельности общества является:

– оказание услуг по подбору персонала;

– оказание персональных услуг;

– консалтинг в области организации производства товаров и услуг.

Организационная структура предприятия ООО Консалтинговый центр «Оскар-Информ» представлена в приложении 2.

Уставный капитал организации состоит из вкладов учредителей (собственников) в денежном выражении в имущество ООО Консалтинговый центр «Оскар-Информ» для обеспечения его деятельности в размерах, определенных учредительными документами.

ООО Консалтинговый центр «Оскар-Информ» обладает широким спектром партнерских связей. Партнеры фирмы – профессионалы в своем деле. Такое сотрудничество позволяет предоставлять клиентам услуги по-настоящему высокого качества.

Высокий профессиональный уровень сотрудников ООО Консалтинговый центр «Оскар-Информ» поддерживается и развивается в системе постоянного обучения и повышения квалификации, которые представлены в разнообразных формах: обучение на рабочем месте, наставничество, внутрифирменные семинары и тренинги.

ООО Консалтинговый центр «Оскар-Информ» стремится расширять и укреплять свои позиции, обеспечивающие более успешную деятельность данного предприятия торговли на рынке города Челябинска.

Балансовые показатели ООО «Оскар-Информ» (по периодам)

Таблица №1. Аналитический баланс ООО «Оскар-Информ» (Актив)

| наименование | код строки | Факт 2005 | Оценка 2006 | Прогноз 2007 | |||

| Состав тыс. руб. | Структура, проценты | Состав тыс. руб. | Структура, проценты | Состав тыс. руб. | Структура, проценты | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| I. Внеоборотные активы | 120 | 307793 | 30,3 | 308932 | 31,7 | 300571 | 25,7 |

| Основные средства | |||||||

| Незавершонное строительство | 130 | 119956 | 11,8 | 119830 | 12,3 | 114265 | 9,8 |

| 140 | 16978 | 1,7 | 113 | 0,01 | 186 | 0,02 | |

| Итого по разделу I | 190 | 444727 | 43,7 | 428875 | 44,0 | 415022 | 35,4 |

| II. Оборотные активы | 210 | 378400 | 37,2 | 384274 | 39,5 | 576596 | 49,2 |

| Запасы | |||||||

| в т.ч. Сырье, материалы… | 211 | 219694 | 21,6 | 217951 | 22,4 | 371515 | 31,7 |

| НДС по приобретенным ценностям | 220 | 39843 | 3,9 | 37964 | 3,9 | 58793 | 5,0 |

| Дебиторская задолженность (краткосрочная) | 240 | 153150 | 15,1 | 115389 | 11,8 | 105192 | 9,0 |

| Денежные средства | 260 | 1345 | 0,1 | 7339 | 0,8 | 16045 | 1,4 |

| Прочие оборотные средства | 270 | 3 | 0,00029485 | 2 | 0,000205372 | 16 | 0,001365579 |

| Итого по разделу II | 290 | 572741 | 56,3 | 544968 | 56,0 | 756642 | 64,6 |

| Баланс по активу | 300 | 1017468 | 100% | 973843 | 100% | 1171664 | 100% |

Таблица №2. Аналитический баланс ООО «Оскар-Информ» (Пассив)

| наименование | код строки | Факт 2005 | Оценка 2006 | Прогноз 2007 | |||

| Состав тыс. руб. | Структура, проценты | Состав тыс. руб. | Структура, проценты | Состав тыс. руб. | Структура, проценты | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| III. Капитал и резервы | 410 | 548 | 0,05 | 548 | 0,06 | 548 | 0,05 |

| Уставный капитал | |||||||

| Добавочный капитал | 420 | 464627 | 45,7 | 464627 | 47,7 | 452329 | 38,6 |

| Резервный капитал | 430 | 137 | 0,01 | 137 | 0,01 | 137 | 0,01 |

| Нераспределенная прибыль отчетного года | 470 | 89283 | 8,8 | 77139 | 7,9 | 246653 | 21,1 |

| Итого по разделу III | 490 | 554595 | 54,5 | 542451 | 55,7 | 699667 | 59,7 |

| IV. Долговые обязательства | 590 | 149277 | 14,7 | 147712 | 15,2 | 150358 | 12,8 |

| V. Краткосрочные пассивы | 610 | 26779 | 2,6 | 26671 | 2,7 | 31024 | 2,6 |

| Займы и кредиты | |||||||

| Кредиторская задолженность | 620 | 284575 | 28,0 | 256942 | 26,4 | 290553 | 24,8 |

| Прочие обязательства краткосрочного свойства | 630…660 | 2242 | 0,2 | 67 | 0,01 | 62 | 0,01 |

| Итого по разделу V | 690 | 313596 | 30,8 | 283680 | 29,1 | 321639 | 27,5 |

| Баланс по активу | 700 | 1017468 | 100% | 973843 | 100% | 1171664 | 100% |

Для анализа сопоставлены данные по валюте баланса на начало и конец отчетного периода. При этом уменьшение в абсолютном выражении валюты баланса за отчетный период однозначно свидетельствует о сокращении предприятием хозяйственного оборота, что могло повлечь его неплатежеспособность.

При анализе увеличение валюты баланса за отчетный период, учтено влияние переоценки основных фондов, когда увеличение их стоимости не связано с развитием производственной деятельности. Наиболее сложно учесть влияние инфляционных процессов, однако, без этого затруднительно сделать однозначный вывод о том, является ли увеличение валюты баланса следствием только лишь удорожания готовой продукции под воздействием инфляции сырья, материалов либо оно показывает и на расширение хозяйственной деятельности предприятия.

Для обеспечения сопоставимости исследуемых данных по статьям и разделам баланса на начало и конец отчетного периода анализ проводится на основе удельных показателей, рассчитываемых к валюте баланса, которая принимается за 100 процентов. При этом определятся как изменения данных показателей в структуре баланса за рассматриваемый период, так и направленность изменений, а именно увеличение, снижение.

Исследование структуры пассива баланса позволяет установить одну из возможных причин финансовой неустойчивости предприятия, приведшей к его неплатежеспособности. Такой причиной может быть нерационально высокая доля заемных средств в источниках, привлекаемых для финансирования хозяйственной деятельности. При определении соотношения собственных средств и заемных следует учитывать, что, как правило, долгосрочные кредиты и займы приравниваются к источникам собственных средств.

На основе бухгалтерского баланса проведен анализ следующих характеристик предприятия:

Увеличение доли собственных средств за счет любого из перечисленных источников способствовало усилению финансовой устойчивости предприятия. При этом наличие нераспределенной прибыли может рассматриваться как источник пополнения оборотных средств предприятия и снижения уровня краткосрочной кредиторской задолженности.

При анализе структуры источников средств предприятия рассмотрены коэффициенты, характеризующие структуру капитала, рассчитываемые по пассиву баланса, где указаны собственные долгосрочные и краткосрочные источники средств организации, соотношение между ними которыми свидетельствует о финансовой независимости, устойчивости организации.

2.2 Анализ структуры активов предприятия

Активы предприятия и их структура исследованы как с точки зрения их участия в производстве, так и с точки зрения оценки их ликвидности.

Изменение структуры активов предприятия в пользу увеличения доли оборотных средств свидетельствует о следующем:

– формировании более мобильной структуры активов, способствующей ускорению оборачиваемости средств предприятия;

– отвлечении части текущих активов на кредитование потребителей товаров, работ и услуг предприятия, дочерних предприятий и прочих дебиторов, что свидетельствует о фактической иммобилизации этой части оборотных средств из производственного процесса;

– сворачивании производственной базы;

– искажении реальной оценки основных фондов вследствие существующего порядка их бухгалтерского учета.

2.3 Анализ основных средств и прочих внеоборотных активов предприятия

Учитывая то, что удельный вес основных средств может изменяться и вследствие воздействия внешних факторов, обратили особое внимание на изменение абсолютных показателей за отчетный период, которое отражает движение основных средств.

При анализе первого раздела актива баланса обращено внимание на тенденции изменения таких его элементов, как оборудование к установке и незавершенные капитальные вложения, поскольку данные активы не участвуют в производственном обороте и, следовательно, при определенных условиях увеличение их доли может негативно сказаться на результативности финансовой и хозяйственной деятельности предприятия.

2.4 Анализ структуры оборотных средств предприятия

Скорость оборота текущих активов предприятия является одной из качественных характеристик проводимой финансовой политики: чем скорость оборота выше, тем выбранная стратегия эффективнее. Поэтому абсолютный и относительный рост оборотных средств свидетельствует не только о расширении производства или действия фактора инфляции, но и о замедлении их оборота, это объективно вызывает потребность в увеличении их массы.

Для определения тенденций оборачиваемости оборотных средств рассчитаны коэффициент оборачиваемости как отношение выручки от реализации продукции к сумме оборотных средств предприятия. Уменьшение коэффициента, рассчитанного на конец отчетного периода, по сравнению с коэффициентом, рассчитанным на начало отчетного периода, свидетельствует о замедлении оборота оборотных средств.

При изучении структуры запасов и затрат основное внимание уделено выявлению тенденций изменения таких элементов текущих активов, как производственные запасы, незавершенное производство и готовая продукция.

Увеличение удельного веса производственных запасов свидетельствует:

– о наращивании производственного потенциала предприятия;

– о стремлении за счет вложений в производственные запасы защитить денежные активы предприятия от обесценивания под воздействием инфляции;

– о нерациональности выбранной хозяйственной стратегии, вследствие которой значительная часть текущих активов иммобилизована в запасах, чья ликвидность может быть невысокой.

Большое внимание при исследовании тенденций изменения структуры оборотных средств предприятия уделено разделу «Денежные средства, расчеты и прочие активы», особенно в части расчетов с дебиторами.

Высокие темпы роста дебиторской задолженности по расчетам за товары, работы и услуги, по векселям полученным свидетельствуют о том, что данное предприятие активно использует стратегию товарных ссуд для потребителей своей продукции. Кредитуя их, предприятие фактически делится с ними частью своего дохода. В то же время, в том случае, когда платежи предприятию задерживаются, оно вынуждено брать кредиты для обеспечения своей хозяйственной деятельности, увеличивая собственную кредиторскую задолженность.

Проведен анализ балансовых стоимостных показателей предприятия ООО «Оскар-Информ» на основе приложений 1–3. Аналитический баланс предприятия по активу приведен в табл. 1, по пассиву – в табл. 2.

По данным таблицы 1 и табл. 2, видно, что валюта баланса в 2006 году по сравнению с 2005 годом уменьшилась на 43625 руб. с 1017664 руб. в 2005 г. до 973843 руб. в 2006 г. Однако, в 2007 году валюта баланса увеличивается и составляет уже 1171664 руб. По сравнению с 2005 годом она увеличилась на 154183 руб., по сравнению с 2006 г. – на 197807 руб.

Это свидетельствует о расширении деятельности предприятия и расширении объёмов производства. Данные таблицы 1, свидетельствуют о том, что в общей структуре активов предприятия наибольший удельный вес занимают оборотные активы. Их удельный вес составил 56,3%, 56,0% и 65% в 2005 г., в 2006 г. и 2007 г. соответственно.

Удельный вес внеоборотных активов составляет 44%, 44,0% и 35% в 2005 г., 2006 г. и 2007 г. соответственно. Таким образом, наблюдается тенденция к увеличению оборотных активов и уменьшению внеоборотных. Среди оборотных активов предприятия наибольший удельный вес в 2005–2007 гг. составляют запасы и дебиторская задолженность. Причём наблюдается тенденция к увеличению удельного веса запасов и уменьшению удельного веса дебиторской задолженности. Удельный вес остальных составляющих дебиторской задолженности и денежных средств незначителен. Анализ табл. 2 показывает, что среди общей структуры пассивов предприятия наибольший удельный вес занимает собственный капитал. Его удельный вес в 2007 г. по сравнению с 2005 г. увеличился на 5% и составил 669667 руб. Среди обязательств предприятия наибольший удельный вес принадлежит краткосрочным – 31%, и 27% в 2005 г., и 2007 г. соответственно. Удельный вес долгосрочных обязательств за период с 2005 г. по 2007 г. уменьшился с 15% до 13%.

2.5 Индексный анализ абсолютных балансовых стоимостных показателей

| Таблица №3 | |||||

| № п/п | Наименование | Код строки | Индексы роста | ||

| 2005 г. | 2006 г. | 2007 г. | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 2 | Основное имущество | А120 | 1,000 | 1,004 | 0,977 |

| Оборотное имущество | А290 | 1,000 | 0,952 | 1,321 | |

| 3 | Основные средства | А120 | 1,000 | 1,004 | 0,977 |

| Незавершенное строительство | А130 | 1,000 | 0,999 | 0,953 | |

| 4 | Производственные запасы | А210 | 1,000 | 1,016 | 1,524 |

| Денежные средства и эквиваленты | А250+А260 | 1,000 | 5,457 | 11,929 | |

| 5 | Собственный капитал | П490 | 1,000 | 0,978 | 1,262 |

| Заемный капитал | П590+П690 | 1,000 | 1,895 | 2,033 | |

| 6 | Долгосрочные финансовые вложения | А140 | 1,000 | 1,000 | 1,000 |

| Краткосрочные финансовые вложения | А250 | 1,000 | 1,000 | 1,000 | |

| 7 | Дебиторские задолженности | А230+А240 | 1,000 | 0,753 | 0,687 |

| Кредиторские задолженности | П620 | 1,000 | 0,903 | 1,021 | |

| 8 | Долгосрочные заимствования | П590 | 1,000 | 0,990 | 1,007 |

| Краткосрочные обязательства | П690 | 1,000 | 0,905 | 1,026 | |

| 9 | Займы и кредиты | П610 | 1,000 | 0,996 | 1,159 |

| Кредиторские задолженности | П620 | 1,000 | 0,903 | 1,021 | |

| Валюта баланса | А300, П700 | 1,000 | 0,957 | 1,152 |

По данным табл. 3 видно, – что основной индекс роста наблюдался по строке денежных средств и эквиваленты, который в 2007 году составлял 11,929, это говорит о том, что у предприятия произошло увеличение денежных средств в кассе и на расчетном счете.

3. Оценка ликвидности баланса ООО «Оскар-Информ» (2007 год)

| Группировка активов | Группировка пассивов | |||||||

| Таблица №4 | Таблица №5 | |||||||

| Группа | Наименование | Состав, млн. руб. | Структура, % | Группа | Наименование | Состав, млн. руб. | Структура, % | |

| 1 | 2 | 3 | 4 | 1 | 2 | 3 | 4 | |

| А1 | Наиболее ликвидные активы (А250+А260) | 16045 | 1,4 | А1> П1 | П1 | Наиболее срочные пассивы (П620) | 290553 | 24,8 |

| А2 | Быстро реализуемые активы (А240) | 105192 | 9,0 | А2> П2 | П2 | Краткосрочные пассивы (П610+П660) | 31024 | 2,6 |

| А3 | Медленно реализуемые активы (А210…230+А270) | 635405 | 54,2 | А3> П3 | П3 | Долгосроч. Пассивы (П590+П630…П650) | 150420 | 12,8 |

| А4 | Трудно реализуемые активы (А190) | 415022 | 35,4 | П4 | Устойчивые пассивы (П490) | 699667 | 59,7 | |

| ИТОГО АКТИВЫ | 1171664 | 100 | ИТОГО ПАССИВЫ | 1171664 | 100 |

Анализ табл. 4 показал, что структура наиболее ликвидных активов увеличилась в 2007 году на 1,3% по сравнению с 2005 годом.

Структура труднореализуемых активов предприятия снизилась, если в 2005 году составляла 15,1%, то в 2007 году составила 9%.

Медленно реализуемые активы составляли в 2005 году – 41,1%, в 2007 году – 12,8%. Произошло снижение структуры медленно реализуемых активов.

Трудно реализуемые активы составили в 2005 году – 43,7%, 2007 году – 35,4%, что свидетельствовало о снижении структуры труднореализуемых активов.

Данные табл. 5 показывают, что структура наиболее срочных обязательств снизилась и составляла в 2007 году 24,8%.

Структура краткосрочных обязательств осталась без изменений, так как в 2005 года она составляла 2,6% и в 2007 году – 2,6%.

Долгосрочные обязательства составляют в 2005 году – 14,9%, в 2007 году – 12,8%, что свидетельствует о снижении заемных средств.

3.1 Локальная и комплексная оценка ликвидности активов

Таблица №6

| Наименование | 2007 год | Комментарий | |

| 1 | 2 | 3 | 4 |

| Ликвидность активов (по группам) | 0,055 | ||

| 3,391 | |||

| 4,224 | |||

| Ликвидность предприятия | 1,177 | Совокупный показатель ликвидности активов | |

| 0,738 | Общий показатель ликвидности баланса | ||

| Схема №1 | |||

| Критериальные условия ликвидности баланса | |||

| Локальные критерии ликвидности активов | комплексная оценка ликвидности баланса | ||

| А1> П1 | А2> П2 | А3> П3 | (А1+А2)> (П1+П2) |

| А1,2,3> П1,2,3 | |||

| А1‑П1 | А2‑П2 | (А1+А2) – (П1+П2) | Единица измерения |

| -274508 | 74168 | -200340 | |

| -23,4 | 6,3 | -17,1 | % |

Платежный излишек (+), недостаток (–) определяется как разница между активом соответствующей классификационной группы

Как видно из произведенных выше расчетов по структуре активов и пассивов в соответствующей классификационной группе «А1‑П1» возникает платежный недостаток. В группе «А2‑П2» – напротив образуется платежный излишек. В объединенной группе «А1А2‑П1П2» – также возникает платежный излишек. Что говорит о нерациональном использовании активов предприятия.

4. Оценка финансовой устойчивости ООО «Оскар-Информ»

4.1 Структурные характеристики имущественного потенциала (активов) ООО «Оскар-Информ»

Таблица №7

| Наименование | Алгоритм расчета | ||||||||

| числитель, тыс. руб. | знаменатель, тыс. руб. | ||||||||

| 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Доля основных средств в имуществе предприятия | Основные средства А120 | Имущество предприятия А300 | 0,303 | 0,317 | 0,257 | ||||

| 307793 | 308932 | 300571 | 1017468 | 973843 | 1171664 | ||||

| Доля оборотных средств в имуществе предприятия | Оборотные активы А290 | Активы предприятия А300 | 0,563 | 0,560 | 0,646 | ||||

| 572741 | 544968 | 756642 | 1017468 | 973843 | 1171664 | ||||

| Доля долгосрочных инвестиций в активах предприятия (незавершенное строительство) | Имущество (активы) А300 | 0,118 | 0,123 | 0,098 | |||||

| 119956 | 119830 | 114265 | 1017468 | 973843 | 1171664 | ||||

| Уровень капитала, временно отвлеченного из оборота предприятия | Долго- и краткосрочные финансовые вложения (А140+А250) | Валюта баланса А300 | 0,017 | 0,0001 | 0,0002 | ||||

| 16978 | 113 | 186 | 1017468 | 973843 | 1171664 |

Финансовая устойчивость представляет собой такое финансовое состояние предприятия, при котором оно способно за счет рационального управления материальными, трудовыми и финансовыми ресурсами создать такое превышение доходов над расходами, при котором достигается стабильный приток денежных средств, позволяющих предприятию обеспечить его текущую и долгосрочную платежеспособность, а также удовлетворить инвестиционные ожидания собственников.

Анализ финансового состояния предприятия предполагает проведение оценки и диагностики состояния имущества или активов предприятия во взаимосвязи с анализом структуры активов и структуры капитала или пассивов, за счет которого данные активы сформированы.

Финансовая устойчивость характеризует стабильность финансового положения предприятия, обеспечиваемую высокой долей собственного капитала в общей сумме используемых финансовых средств.

Анализ устойчивости финансового состояния на ту или иную дату позволяет ответить на вопрос: насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами.

Для анализа финансовой устойчивости предприятия осуществлена структурная характеристика имущественного потенциала предприятия приведенная в табл. 7.

Данные табл. 7 показывают, что доля основных средств в имуществе предприятия в 2005 году составляла 0,303, в 2006 году – 0,317, в 2007 году – 0,257., что свидетельствует о сокращении инвестиционной деятельности предприятия.

Доля оборотных средств в имуществе предприятия по сравнению с 2005 годом увеличилась на 0,08 и составила в 2007 году 0,646. – это говорит об увеличении производственной программы, ее расширении.

В статье запасов значительно увеличились сырье, материалы, готовая продукция в связи с трудностями сбыта, если в 2005 году составляли 0,22, то в 2007 году – 0,32.

Доля долгосрочных инвестиций в активах предприятия составила в 2005 году – 0,118, в 2006 году – 0,123, в 2007 году – 0,098. Это говорит о том, что у предприятия недостаточно денежных средств.

Оценка состояния основных средств предприятия осуществлена в табл. 8.

4.2 Оценка состояния основных средств ООО «Оскар-Информ»

Таблица №8

| Наименование | Алгоритм расчета | Абсолютное | |||||||

| числитель, тыс. руб. | знаменатель, тыс. руб. | ||||||||

| 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Коэффициент инвестирования | Собственный капитал П490 | Внеоборотные активы А190 | 1,247 | 1,265 | 1,686 | ||||

| 554595 | 542451 | 699667 | 444727 | 428875 | 415022 | ||||

| Индекс постоянного актива | Внеоборотные активы А190 | Капитал и резервы П490 | 0,802 | 0,791 | 0,593 | ||||

| 444727 | 428875 | 415022 | 554595 | 542451 | 699667 | ||||

| Отношение долгосрочных инвестиций к основным средствам предприятия | Незавершенное строительство А130 | Основные средства А120 | 0,390 | 0,388 | 0,380 | ||||

| 119956 | 119830 | 114265 | 307793 | 308932 | 300571 | ||||

| Отношение долгосрочных инвестиций к текущим активам предприятия | Основные средства А120 | Оборотные средства А290 | 0,537 | 0,567 | 0,397 | ||||

| 307793 | 308932 | 300571 | 572741 | 544968 | 756642 |

Анализ данных табл. 8 показывают, что коэффициент инвестирования находился в норме 1 с 2005 года по 2007 год. Коэффициент инвестирования показывает какая доля основных активов сформирована за счет собственного капитала.

Индекс постоянного актива за все анализируемые периоды ниже нормы. Если коэффициент меньше единицы, это говорит о том, что все внеоборотные активы и часть оборотных активов финансируются за счет собственного капитала.

4.3 Оценка состояния и использования текущих активов ООО «Оскар-Информ»

Таблица №9

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||||

числитель, тыс. руб. | знаменатель, тыс. руб. | ||||||||

| 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Коэффициент оборачиваемости текущих активов предприятия | Годовая выручка от продаж QЦ | Текущие активы А290 | 1,317 | 1,566 | 2,596 | ||||

| 754462 | 853162 | 1964021 | 572741 | 544968 | 756642 | ||||

| Длительность одного оборота текущих активов (оборотных средств) предприятия | 360 дней | Коэффициент оборачиваемости | 273,290 | 229,955 | 138,691 | ||||

| 360 | 360 | 360 | 1,317 | 1,566 | 2,596 | ||||

| Коэффициент загрузки активов в обороте предприятия | Оборотные средства А290 | Годовой объем реализации QЦ | 0,759 | 0,639 | 0,385 | ||||

| 572741 | 544968 | 756642 | 754462 | 853162 | 1964021 | ||||

| Отношение оборотных активов к краткосрочным обязательствам предприятия | Оборотный капитал А290 | Краткосрочные пассивы П690 | 1,826 | 1,921 | 2,352 | ||||

| 572741 | 544968 | 756642 | 313596 | 283680 | 321639 |

Оценка состояния и использования текущих активов предприятия осуществлена в табл. 9.

Данные табл. 9 показывают, что коэффициент оборачиваемости текущих активов увеличился, то есть на 1 рубль текущих активов приходится в 2005 году 1 рубль 32 копейки, в 2007 году – 2 рубля 60 копеек. Это свидетельствует об эффективности использования текущих активов.

Длительность одного оборота текущих активов предприятия в 2005 году составила 273 дня, в 2006 году – 230 дней, в 2007 году 139 дней. Длительность оборота снижается – это является положительным фактором, так как снижение происходит за счет увеличения коэффициента оборачиваемости.

Коэффициент загрузки текущих активов в обороте предприятия составляли в 2005 году – 76 копеек, в 2006 году – 64 копейки, в 2007 году – 38 копеек. Коэффициент уменьшается – это положительный фактор, то есть предприятию требуется меньше денежных средств для получения 1 рубля выручки от реализации.

Отношение оборотных активов к краткосрочным обязательствам предприятия составляло в 2005 году 1 рубль 83 копейки, в 2006 году – 1 рубль 92 копейки, в 2007 году – 2 рубля 35 копеек. Положительным моментом является увеличение показателя к 2007 году на 52 копейки. Это говорит о том, что каждый рубль краткосрочных обязательств покрывается на 52 копейки больше за счет оборотных активов.

4.4 Оценка использования чистого оборотного капитала (собственных оборотных средств) ООО «Оскар-Информ»

Таблица №10

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||||

| числитель, тыс. руб. | знаменатель, тыс. руб. | ||||||||

| 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Уровень чистого оборотного капитала | Чистый оборотный капитал пр‑я ((П490+П590) – А190) | Валюта баланса П700 | 0,255 | 0,268 | 0,371 | ||||

| 259145 | 261288 | 435003 | 1017468 | 973843 | 1171664 | ||||

| Коэффициент устойчивости структуры оборотных активов предприятия | Текущие активы предприятия А290 | 0,452 | 0,479 | 0,575 | |||||

| 259145 | 261288 | 435003 | 572741 | 544968 | 756642 | ||||

| Чистый оборотный капитал (А290‑П690) | Производственные запасы (А210+А220) | 0,749 | 0,672 | 0,506 | |||||

| 313596 | 283680 | 321639 | 418243 | 422238 | 635389 | ||||

| Коэффициент финансовой маневренности предприятия | Собственные оборотные средства (А290‑П690) | Выручка от продаж QЦ | 0,343 | 0,306 | 0,221 | ||||

| 259145 | 261288 | 435003 | 754462 | 853162 | 1964021 |

Анализ использования чистого оборотного капитала предприятия осуществлен табл. 10.

Данные табл. 10 показывают, что уровень чистого оборотного капитала показывает какой процент оборотного имущества предприятия финансируется за счет собственного капитала, то есть в 1 рубле валюты баланса содержится в 2005 году составлял 26 копеек, в 2006 году – 27 копеек, в 2007 году – 37 копеек чистого оборотного капитала.

Произошло увеличение коэффициента устойчивости структуры оборотных активов предприятия показывает, что 1 руб. оборотных средств профинансирован в 2005 году на 45 копеек, в 2006 году на 48 копеек, в 2007 году на 58 копеек за счет собственного капитала предприятия – показатель положительный, так как означает, что дефицита основных оборотных средств нет.

Коэффициент финансовой маневренности показывает, что 1 руб. выручки от продаж профинансирован за счет собственных оборотных средств в 2005 году составил 0,3, в 2006 году 0,3, в 2007 году – 0,2.

Таблица №11

| Наименование | Алгоритм расчета | Значение финансовых коэффициентов | нормальное значение | |||||||

| Числитель, тыс. руб. | Знаменатель, тыс. руб. | |||||||||

| 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Коэффициент автономии (коэффициент финансирования) | Собственный капитал П490 | Финансовые ресурсы П700 | 0,545 | 0,557 | 0,597 | К> 0,5 | ||||

| 554595 | 542451 | 699667 | 1017468 | 973843 | 1171664 | |||||

| Перманентный капитал (П490+П590) | Денежный капитал П700 | 0,692 | 0,709 | 0,725 | ||||||

| 703872 | 690163 | 850025 | 1017468 | 973843 | 1171664 | |||||

| Доля краткосрочных обязательств в финансовых ресурсах предприятия | Краткосрочные обязательства П690 | Финансовые ресурсы П700 | 0,308 | 0,291 | 0,275 | |||||

| 313596 | 283680 | 321639 | 1017468 | 973843 | 1171664 | |||||

| Доля банковских заимствований в валюте баланса | Валюта баланса П700 | 0,173 | 0,179 | 0,155 | ||||||

| 176056 | 174383 | 181382 | 1017468 | 973843 | 1171664 |

Данные табл. 13 показывают фактическое превышение нормативного значения коэффициента автономии и его устойчивую динамику и говорит о том, что доля собственного капитала в структуре финансового капитала в 2007 году составила 60 копеек.

Доля краткосрочных обязательств в финансовых ресурсах предприятия в 2005 году составила 0,308, в 2006 году – 0,291, в 2007 году – 0,275. Чем меньше у предприятия краткосрочных, а также долгосрочных обязательств, тем лучше, поэтому снижение показателя к 2007 году на 0,033 является положительным фактором.

Доля банковских заимствований в валюте баланса составила в 2005 году – 0,173, в 2006 году – 0,179, в 2007 году – 0,155. Снижение говорит о том, что предприятие не пользуется активно банковскими кредитами.

4.6 Оценка рыночной устойчивости ООО «Оскар-Информ»

| Наименование | Алгоритм расчета | Значение финансовых коэффициентов | нормальное значение | |||||||

| Числитель, тыс. руб. | Знаменатель, тыс. руб. | |||||||||

| 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Коэффициент финансовой зависимости («финансовый рычаг предприятия») | Финансовые ресурсы П700 | Собственный капитал П490 | 1,835 | 1,795 | 1,675 | К< 2,0 | ||||

| 1017468 | 973843 | 1171664 | 554595 | 542451 | 699667 | |||||

| Коэффициент финансовой напряженности | Привлеченные финансовые источники (П590+П690) | Капитал и резервы П490 | 0,835 | 0,795 | 0,675 | К< 1,0 | ||||

| 462873 | 431392 | 471997 | 554595 | 542451 | 699667 | |||||

| Коэффициент финансовой нагрузки на рубль собственного капитала («плечо финансового рычага») | Банковские кредиты и займы (П590+П610) | Собственный капитал П490 | 0,317 | 0,321 | 0,259 | |||||

| 176056 | 174383 | 181382 | 554595 | 542451 | 699667 | |||||

| Коэффициент соотношения «длинных» и «коротких» банковских заимствований | Займы и кредиты (долгосрочные) П590 | Кредиты и займы (краткосрочные) П610 | 5,574 | 5,538 | 4,847 | |||||

| 149277 | 147712 | 150358 | 26779 | 26671 | 31024 |

Данные таблицы 11 показывают, что коэффициент финансовой зависимости снизился и составил в 2007 году 1,675, показатель ниже нормативного значения 2,0. Коэффициент показывает, что в 2007 году 1 рубль 67 копеек привлечено на 1 рубль собственного капитала.

Коэффициент финансовой напряженности показывает, сколько рублей кредитов привлечено на 1 рубль собственного капитала. Коэффициент составил в 2005 году -0,835 рублей, в 2006 году – 0,795 рублей, в 2007 году – 0,675 рублей, что ниже нормативного значения. Коэффициент показывает, что в 2007 году 67 копеек кредитов привлечено на 1 рубль собственного капитала.

Коэффициент финансовой нагрузки показывает, сколько на 1 рубль собственного капитала привлекается банковских займов и кредитов, и составляет в 2005 году – 32 копейки, в 2006 году – 32 копейки, в 2007 году – 26 копеек. Это говорит о том, что в 2007 году на 1 рубль собственного капитала привлекается 26 копеек банковских кредитов и займов.

Коэффициент соотношения «длинных» и «коротких» банковских заимствований составил в 2005 году – 5 рублей 57 копеек, в 2006 году – 5 рублей 54 копейки, в 2007 году – 4 рубля 85 копеек. Это говорит о том, что у предприятия снизились банковские заимствования, что является положительным фактором.

Оценка платежеспособности ООО «Оскар-Информ»

Таблица №13

| Наименование | Алгоритм расчета | Значение финансовых коэффициентов | нормальное значение | |||||||

| Числитель, тыс. руб. | Знаменатель, тыс. руб. | |||||||||

| 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Коэффициент абсолютной ликвидности; денежное покрытие; («Быстрый показатель») | Наличные средства и денежные эквиваленты (А250+А260) | Краткосрочные обязательства предприятия (П610+П620) | 0,004 | 0,026 | 0,050 | 0,25 | ||||

| 1345 | 7339 | 16045 | 311354 | 283613 | 321577 | |||||

| Коэффициент быстрой ликвидности; финансовое покрытие | Оборотные средства в денежной форме (А240+ … +А260) | Краткосрочный долговой капитал (П610+П620) | 0,496 | 0,433 | 0,377 | 1,0 | ||||

| 154495 | 122728 | 121237 | 311354 | 283613 | 321577 | |||||

| Коэффициент текущей ликвидности; общее покрытие; («текущий показатель») | Текущие оборотные активы А290 | Краткосрочные пассивы предприятия (П610+П620) | 1,840 | 1,922 | 2,353 | 2,0 | ||||

| 572741 | 544968 | 756642 | 311354 | 283613 | 321577 | |||||

| Коэффициент «критической оценки» («Лакмусовая бумажка») | Оборотные средства без производственных запасов (А290‑А211) | Краткосрочные долговые обязательства (П610+П620) | 1,134 | 1,153 | 1,198 | |||||

| 353047 | 327017 | 385127 | 311354 | 283613 | 321577 |

Платежеспособность – это способность предприятия своевременно и в полной мере рассчитываться с кредиторами по своим краткосрочным финансовым обязательствам, используя в качестве источников текущие активы, включая отдельные элементы оборотных средств.

Для оценки платежеспособности предприятия произведены расчеты, приведенные в табл. 13.

Анализ данных табл. 13 показывает, что коэффициент текущей ликвидности предприятия за период с 2005 г. по 2007 г. увеличивается с 1,840 до 2,353. данный показатель превысил свое нормативное значение 1,5, то есть оборотные активы предприятия превышают его краткосрочные обязательства. Это свидетельствует об устойчивости предприятия.

Коэффициент критической ликвидности за период с 2005 г. по 2007 г. уменьшился с 0,496 до 0,377 и не достигает своего нормативного значения 0,7–0,8. Это отрицательный момент в работе предприятия. Однако коэффициент абсолютной ликвидности увеличился с 0,004 в 2005 г. до 0,05 в 2007 г. По нормативу он должен находиться в пределах 0,1 – 0,7. Хотя, этот показатель и не достигает своего норматива, но наблюдается тенденция к его увеличению.

5.1 Выявление уровня реальной платежеспособности ООО «Оскар-Информ» по притоку (оттоку) денежных средств

Таблица №14

| Наименование | Алгоритм расчета 2007 (проект) | Критерии оценки | ||||

| числитель | знаменатель | коэффиц-т | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Коэффициент покрытия обязательств притоком денежных средств (коэф. В.Х. Бивера) | Сумма чистой прибыли и годовых амортизационных отчислений | Долго- и краткосрочные заимствования банковских кредитов (П590+П690) | 0,454 | мене 0,17 | 0,17–0,40 | более 0,40 |

| Высокая группа «риска потери платежеспособности» | Средняя группа «риска потери платежеспособности» | низкая группа «риска потери платежеспособности» | ||||

| 214325,49 | 471997 | |||||

| Интервал самофинансирования (определяется в днях) | Ликвидные элементы оборотных средств 360*(А240+А250+А260) | Полная (коммерч.) с-сть без амортизационных отчислений | 28,729 | Нормальный интервал самофинансирования должен превышать в годовом исчислении 360 дней | ||

| 43645320 | 1519208,51 |

Исходя из анализа данных таблицы №14, можно сделать вывод, что ООО «Оскар-Информ» при коэффициенте покрытия обязательств притоком денежных средств (коэффициенте В.Х. Бивера) равном 0,454 относится к низкой группе «риска потери платежеспособности». Это является положительным моментом для компании, т. к. при такой низкой «группе риска» банки будут охотнее предоставлять кредиты данной организации. Однако, интервал самофинансирования на много ниже нормативного, он составляет 28,729 дней, в то время когда нормальным интервалом считается не менее 360 дней. Для увеличения интервала необходимо увеличить объем ликвидных элементов оборотных средств и снизить полную себестоимость предоставляемых услуг.

6. Прогнозирование вероятности банкротства ООО «Оскар-Информ»

Таблица №15

Банкротство является результатом развития кризисного финансового состояния, когда предприятие проходит путь от эпизодической до устойчивой (хронической) неспособности удовлетворять требования кредиторов, в том числе по обязательным платежам в бюджет и внебюджетные фонды.

Финансовое состояние предприятия, его устойчивость в значительной степени зависят от того, каким имуществом располагает предприятие, в какие активы вложен капитал, и какой доходони приносят. Поэтому очень важно проводить диагностику вероятности банкротства.

В таблице №15 проведено прогнозирование вероятности банкротства ООО «Оскар-Информ» по данным за 2005 год с использованием формулы Альтмана:

Z = 1,2 К1 + 1,4 К2 + 3,3 К3 + 0,6 К4 + К5 (1)

где К1 – доля чистого оборотного капитала в активах;

К2 – отношение накопленной прибыли к активам;

К3 – экономическая рентабельность активов;

К4 – отношение стоимости эмитированных акций к заемным средствам предприятия;

К5 – оборачиваемость активов (деловая активность).

Формула Э. Альтмана по данным успешно действовавших, но обанкротившихся промышленных предприятий США.

Для оценки вероятности банкротства используется алгоритм:

Таблица №16

По данным таблицы №16 у компании ООО «Оскар-Информ» существует средняя вероятность банкротства.

Также можно произвести диагностику вероятности банкротства ООО «Оскар-Информ» по Формуле Тоффлера, используя данные за 2007 год:

Z = 0,53 К1 + 0,13 К2 + 0,18 К3 + 0,16 К4 (2)

где К1 - операционная прибыль / краткосрочные пассивы;

К2 – оборотные активы / долговой капитал;

К3 – краткосрочные пассивы / валюта баланса;

К4 – выручка(нетто)/активы (капитал).

Расчет прогнозирования банкротства ООО «Оскар-Информ» произведен в таблице №17.

Таблица №17

При принятии решений в качестве критерий выступают:

Z > 0,3 – диагностируются хорошие долгосрочные финансовые перспективы;

Z < 0,2 – диагностируется высокая вероятность банкротства;

0,2 < Z < 0,3 – «серая зона», требующая дополнительных исследований.

В данном случае у компании ООО «Оскар-Информ» диагностируются хорошие долгосрочные финансовые перспективы.

7. Финансовые потребности в оборотных активах

7.1 Определение циклов движения оборотных (денежных) средств

Таблица №18

| Наименование | 2006 факт | 2007 прогноз | ||||||

| Алгоритм, тыс. руб. | Алгоритм, тыс. руб. | |||||||

| числитель | знаменатель | числитель | знаменатель | |||||